Borsa, menkul kıymet piyasası gibi terimleri sıklıkla duyarız. Ancak bunları kapsayan oluşum sermaye piyasasıdır. Genellikle borsa dendiği zaman, sermaye piyasasından bahsedildiğini anlarız. Ayrıca bunun tersi de geçerlidir.

Borsa, menkul kıymet piyasası gibi terimleri sıklıkla duyarız. Ancak bunları kapsayan oluşum sermaye piyasasıdır. Genellikle borsa dendiği zaman, sermaye piyasasından bahsedildiğini anlarız. Ayrıca bunun tersi de geçerlidir.

Peki, sermaye piyasası tam olarak nedir? Ekonomiye ne gibi katkıları vardır? Eğer bu piyasa yapısını iyi şekilde anlarsanız onu oluşturan mekanizmaları daha iyi kavrarsınız. Bu kapsamda size bu geniş mekanizmanın mantığını ve nasıl işlediğini anlattık.

İşte sermaye piyasası ve araçları hakkında bilmeniz gerekenler:

Sermaye Piyasası Nedir?

Sermaye piyasası, genel olarak çeşitli kuruluşların farklı finansal araç ticaretini gerçekleştirdikleri yerdir. Bu tanımda bahsi geçen yerler; borsa, tahvil piyasası ve forex olarak sıralanabilir.

Sermaye piyasası, genel olarak çeşitli kuruluşların farklı finansal araç ticaretini gerçekleştirdikleri yerdir. Bu tanımda bahsi geçen yerler; borsa, tahvil piyasası ve forex olarak sıralanabilir.

Bu piyasayı tam olarak anlamak için şu tanımı yapabiliriz: Sermayesi olan kuruluşlar ile sermaye ihtiyaç duyanlar arasında tasarruf ve yatırımların yönetildiği yerlerdir.

Sermayesi olan kuruluşlar; perakende ve kurumsal yatırımcılardır. Bunları fon tedarikçileri olarak da tanımlayabiliriz. Yatırım gereksinimlerinin ötesinde nakit yaratan hanehalkı ve onlara hizmet eden kurumlar bu grupta yer alır.

Hanehalkına hizmet eden kurumları; emeklilik fonları, hayat sigortası şirketleri, hayır kurumları ve finansal olmayan şirketler olarak tanımlayabiliriz.

Sermayeye ihtiyaç duyanlar ise işletmeler, hükümetler ve insanlardır. Bunları ise fon kullanıcıları olarak görebiliriz.

Sermaye piyasaları hisse ve borçlanma senetleri gibi finansal araçları satmak için kullanılır. Bu kapsamda sermaye piyasaları, ikiye ayrılır. Bunlar; birincil ve ikincil piyasalardır. En yaygın sermaye piyasaları ise borsa ve tahvil piyasalarıdır.

Kısaca birincil piyasa, yatırımcılara yeni hisse senedi ve tahvil ihraçlarının yapıldığı yerdir. İkincil piyasa ise mevcut menkul kıymetlerin alım satımının yapıldığı yerdir. Birincil ve ikincil piyasa hakkında detaylı bilgilere yazının devamında yer vereceğiz.

Yukarıdaki tanım bize sermaye piyasasını basitçe anlatır. Sermayenin ise genel olarak iki farklı şekilde ele alındığını görüyoruz. Yani mevcut sermayenin kullandırılması ve yenisinin yaratılması, bu piyasayı oluşturmaktadır.

Sermaye Piyasası Ne İşe Yarar?

Sermaye piyasaları işlemsel verimliliği artırmaya çalışır. Sermayesi olanlar ile buna ihtiyaç duyanları bir araya getirir. Bu şekilde güvenli ve sağlıklı bir şekilde menkul kıymet alışverişinin gerçekleşmesini sağlar.

Sermaye piyasaları işlemsel verimliliği artırmaya çalışır. Sermayesi olanlar ile buna ihtiyaç duyanları bir araya getirir. Bu şekilde güvenli ve sağlıklı bir şekilde menkul kıymet alışverişinin gerçekleşmesini sağlar.

Ekonomide finansal sistemi oluşturan önemli unsurlardan birisidir. Yatırımcıların birikimlerini, belli bir gelir beklentisi ile değerlendirmesini sağlayan piyasadır.

Fon ihtiyacı olan kişilere ise ihraç ettikleri hisse ve borçlanma senetleri ile finansman sağlamak için ortam yaratır. Aynı zamanda risk yönetimi yapmak isteyen yatırımcılara da türev araçlar sunar.

Sermaye piyasası, ekonomiye hareketlilik getirir. Yani küçük tutarlarda ve ekonomiye tek başına yararlı olmayan birikimlerin, menkul kıymetlere yatırılmasını sağlar. Bu şekilde birikimlerin ekonomiye katılması mümkün olur.

Sermaye Piyasası Kurumları Nelerdir?

Sermaye piyasalarının düzenlenmesi, denetlenmesi ve gözetilmesi ülkemizde Sermaye Piyasası Kurulu tarafından sağlanır. SPK sayesinde sermaye piyasalarında adil ve etkin çalışmalar sağlanır.

Sermaye piyasalarının düzenlenmesi, denetlenmesi ve gözetilmesi ülkemizde Sermaye Piyasası Kurulu tarafından sağlanır. SPK sayesinde sermaye piyasalarında adil ve etkin çalışmalar sağlanır.

Sermaye piyasasında faaliyet gösteren kurumlar ise şu şekilde sıralanabilir:

- Borsa İstanbul

- Hazine ve Maliye Bakanlığı

- Türkiye Cumhuriyet Merkez Bankası (TCMB)

- Takas ve Saklama Bankası (Takasbank)

- Bankacılık Düzenleme ve Denetleme Kurumu (BDDK)

- Türkiye Sermaye Piyasaları Birliği (TSPB)

- Merkezi Kayıt Kuruluşu (MKK)

- Aracı kurum ve bankalar

- Halka açık şirketler

- Portföy yönetim şirketleri

- Derecelendirme şirketleri

- Gayrimenkul yatırım ortaklıkları

- Gayrimenkul değerleme şirketleri

- Girişim sermayesi yatırım ortaklıkları

Sermaye Piyasası Araçları Nelerdir?

Menkul kıymet, kişilerin yatırım aracıyla edindiği, ortaklık veya alacak hakkı sağlayan ve çıkarılması için SPK’dan izin alınan kıymetli evraklardır.

Menkul kıymet, kişilerin yatırım aracıyla edindiği, ortaklık veya alacak hakkı sağlayan ve çıkarılması için SPK’dan izin alınan kıymetli evraklardır.

Bu tanım kapsamındaki menkul kıymetler şu şekilde sıralanabilir:

- Hisse senetleri ve pay benzeri menkul kıymetler

- Tahviller

- Hazine bonoları

- Finansman bonoları

- Banka ve banka garantili bonolar

- Gayrimenkul sertifikaları

- Gelir ortaklığı senetleri

- Kâr – zarar ortaklığı belgesi

- Varlığa dayalı menkul kıymetler

- Hisse senedi ile değiştirilebilir tahvil

- Katılma intifa senedi

- Toplu Konut İdaresi ve Kamu Ortaklığı İdaresi tarafından çıkarılan tahviller

- Yatırım fonu katılma belgeleri

Bu menkul kıymetler dışında, diğer sermaye piyasası araçları tanımı yapılır. Bunlar, menkul kıymetler dışında kalan ve şartları SPK gibi kurullar tarafından belirlenen evraklardır. Ancak yabancı ve yerli paralar, çekler, poliçeler ve mevduat sertifikaları bu kapsamda yer almaz.

Sermaye Piyasasının Bölümleri Nelerdir?

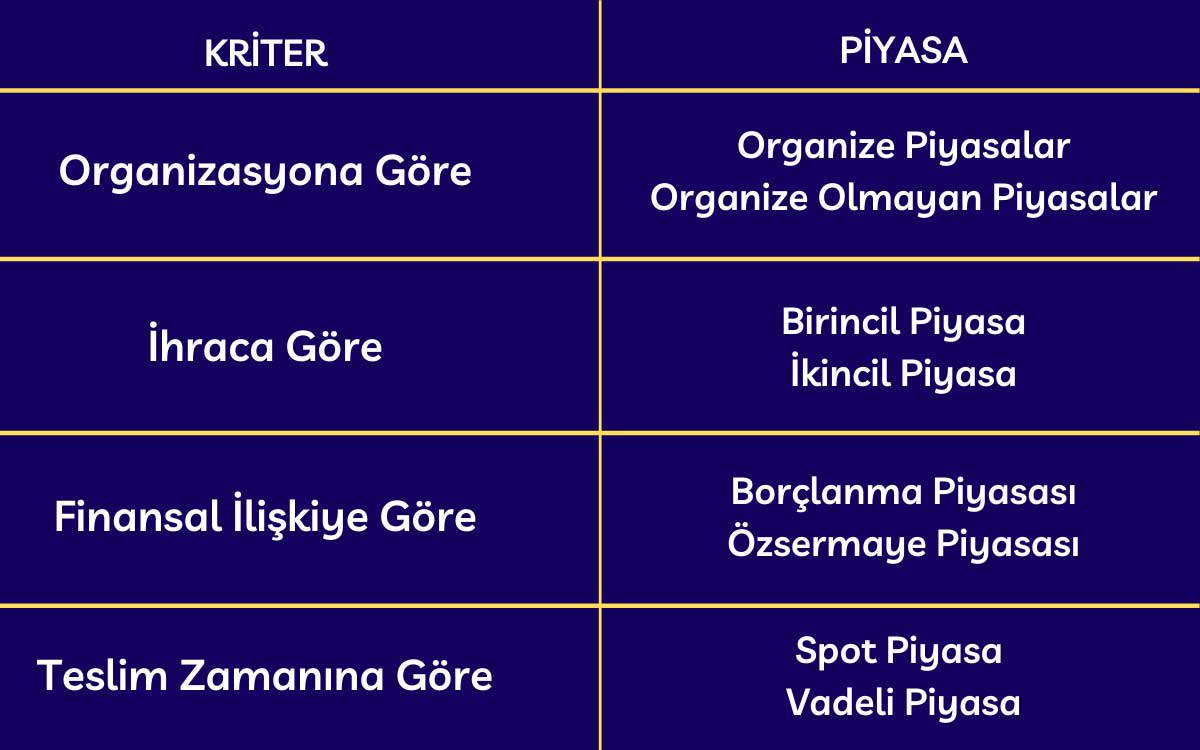

Sermaye piyasalarını organizasyona, menkul kıymet ihracına, finansal ilişkiye ve teslim zamanına göre 4 farklı bölümde inceleyebiliriz. Şu tablo bize sermaye piyasasının bölümlerini özetlemektedir:

Tabloda ismi geçen piyasaları kısaca tanımlayalım:

Tabloda ismi geçen piyasaları kısaca tanımlayalım:

Organize Piyasalar

Borsa, organize piyasalar için en iyi örnektir. Bu piyasada, işlem kuralları çok net bir şekilde belirlenmiştir. Sözleşme tarafları, koşulları belirlemekte serbest değildir. Hisse senedi ve tahvil işlemleri buralarda gerçekleşmektedir.

Organize Olmayan Piyasalar

Tezgahüstü olarak tanımladığımız piyasalardır. Forex piyasası bunların en gelişmişidir. Organize olmayan piyasaların işlem koşulları esnektir. Sözleşme tarafları koşulları kendi aralarında belirleyebilirler. Forward işlemleri de bu grupta yer alır.

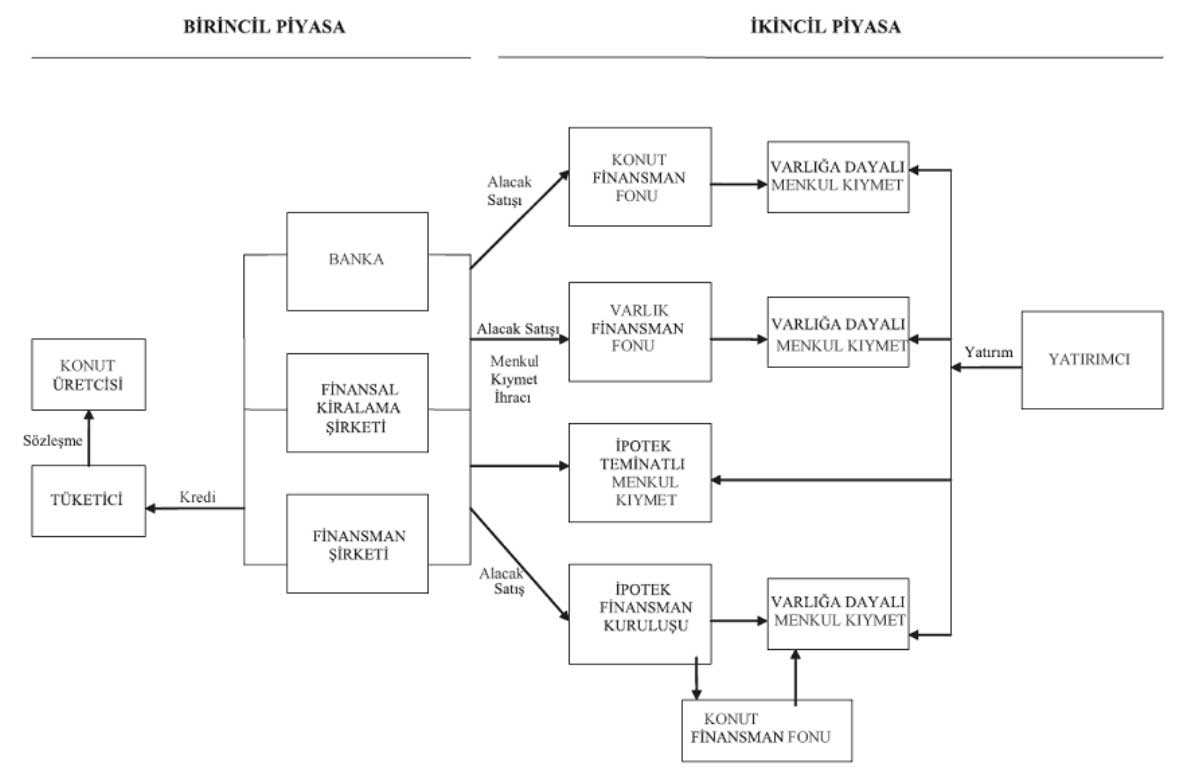

Birincil Piyasa

Menkul kıymetlerin ilk defa alınıp satıldığı piyasalardır. Satıcı, menkul kıymeti ihraç eden taraftır. Bu nedenle sermaye piyasasının reel ekonomiyi finanse ettiği alan birincil piyasadır. Tezgahüstü piyasa şeklinde çalışır.

Birincil piyasanın iyi çalışması, yüksek likiditeli ve güçlü ikincil piyasaya bağlıdır. Tasarruf sahipleri, birincil piyasadan aldıkları menkul kıymeti, yüksek değer kaybına uğramaksızın satabileceği bir piyasa arar. Burası ise güçlü ikincil piyasadır.

Bir şirket, halka ilk kez hisse senedi veya tahvil sattığında bunu birincil piyasada yapar. Yeni ihraç piyasası olarak da adlandırılmasının nedeni budur.

Bu piyasa aracılığıyla menkul kıymet ihraç eden şirketler, büyük kurumsal yatırımcılardan ilk teklif edildiğinde menkul kıymetleri satın alma taahhütlerini alması için yatırım bankası kiralayabilirler. Küçük yatırımcılar ise bu aşamada yer almazlar.

Birincil piyasada fiyatlar genellikle fazla değişkendir. Çünkü menkul kıymet için talebi bu aşamada kestirmek mümkün değildir. Bu nedenle birçok halka arz düşük fiyatla başlar.

İkincil Piyasa

Önce birincil piyasadan alınmış menkul kıymetlerin yeniden alım satımının yapıldığı piyasadır. Bu işlemler genellikle borsalarda gerçekleşir.

İkincil piyasada gerçekleşen işlemlerde, menkul kıymeti ihraç eden şirkete kaynak girişi olmamaktadır. Burada mevcut menkul kıymetler alınıp satılırlar.

Aracı kurumlar, menkul kıymetleri ikincil piyasadaki herhangi bir yatırımcı adına alıp satabilirler. Birincil piyasadan farklı olarak, burada fiyatlar talebe bağlı olarak dalgalanmaktadır.

El değiştiren menkul kıymetlerin hacimleri ise arz ve talebe bağlı olarak sürekli değişir. Doğal olarak menkul kıymetin fiyatı da değişkenlik gösterir.

Yukarıdaki diyagram bu iki piyasanın çalışmasına bir örnektir

Yukarıdaki diyagram bu iki piyasanın çalışmasına bir örnektir

Borçlanma Piyasaları

Hem özel sektör hem de kamu borçlanma araçlarının işlem gördüğü piyasalardır. Finansman bonosu, devlet tahvili, hazine bonosu bunlar arasında sayılabilirler.

Borçlanma araçları, devlet veya anonim şirketin aracı kurum vasıtasıyla ihraç edip, yatırımcılara belli bir süre için faiz vaat eden enstrümanlardır. Anapara güvencesi sunan bu araçlar, sabit getirilidir. Faiz kazancı sağlarlar.

Özsermaye Piyasaları

Anonim şirket hisse senetlerinin işlem gördüğü piyasalardır. Borçlanma piyasası ile bariz farkları bulunur.

Borçlanma piyasasında borç alacak ilişkisi vardır. Özsermaye piyasasında ise ortaklık ilişkisi bulunmaktadır.

Spot Piyasalar

Spot piyasa, yatırım araçlarının piyasadaki son fiyat üzerinden ve anında alım satım yoluyla el değiştirdiği yerdir. Fiyatlar, işlemin yapıldığı an söz konusu olan arz ve talep ile belirlenir.

Nakit piyasa olarak da tanımlanır. Yatırım araçları anında teslim prensibiyle işlem görürler. Borsadan pay almak, spot piyasaya örnek olarak gösterilebilir. Ancak VİOP’tan sözleşme almak vadeli piyasadır.

Vadeli İşlem Piyasaları

Menkul kıymetler, işlem yapılan piyasanın kurallarına göre belirlenmiş ileri bir tarihte teslim edilir. Spot piyasa gibi anında gerçekleşen işlemler yoktur. Piyasada işlem gören sözleşmelerde uzlaşma vade sonunda gerçekleşir. VİOP buna en iyi örnektir.

Türev piyasa olarak da anılırlar. Burada belli bir tarihte, daha önceden belirlenmiş miktar ve kalite standartları olan enstrümanlar bugünden alınıp satılırlar. Bu şekilde gelecekte söz konusu olabilecek risklerden korunma sağlarlar.

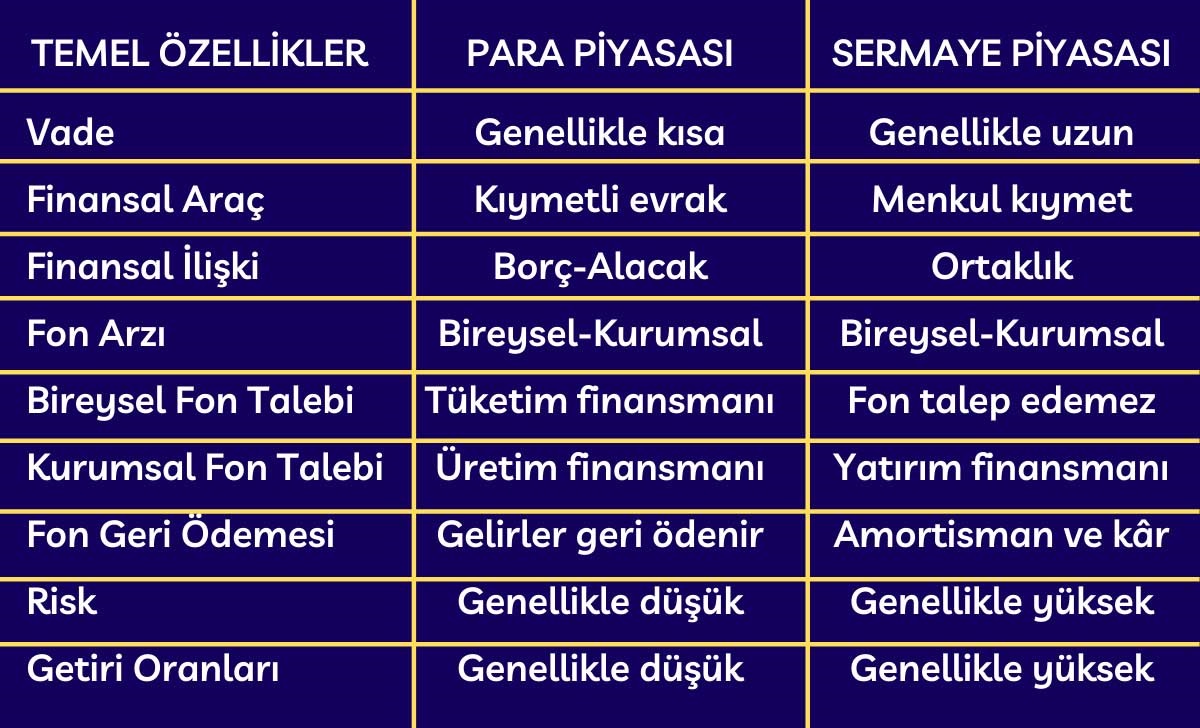

Para ve Sermaye Piyasası Arasındaki Farklar

İki piyasa arasındaki farkları şu tabloda inceleyebilirsiniz:

Para ile sermaye piyasaları, birbirinden farklıdır. İşlemlerin vadesine, el değiştiren fonların kullanım yerlerine ve geri ödenme biçimlerine göre farklılıklar gösterir. Aynı zamanda fon arzının ve talebinin özellikleri, işlem gören enstrümanlar ve riskler de birbirine göre farklı niteliklere sahiptir.

Para ile sermaye piyasaları, birbirinden farklıdır. İşlemlerin vadesine, el değiştiren fonların kullanım yerlerine ve geri ödenme biçimlerine göre farklılıklar gösterir. Aynı zamanda fon arzının ve talebinin özellikleri, işlem gören enstrümanlar ve riskler de birbirine göre farklı niteliklere sahiptir.

Bir işlemin sermaye piyasasında mı, yoksa para piyasasında mı gerçekleştiğini tek bir nitelikle belirlemek yanlış sonuçlar getirebilir. Bu nedenle birkaç belirleyici nitelik incelenmelidir.

Türkiye’de Sermaye Piyasalarının Gelişimi

Türkiye’deki sermaye piyasalarının gelişimi, Osmanlı ve Cumhuriyet dönemleri olarak iki grupta incelenebilir.

Osmanlı Döneminde Sermaye Piyasaları

Avrupa’daki sanayi devrimi ve sömürgecilik hareketleri anonim şirketleri ortaya çıkarmıştır. Halka açılmasına da yol açtığı söylenebilir. Osmanlı’da yaşayan yabancı tacirler ise bu şirketlerin tahvil ve hisseleriyle ilgilenmeye başlamıştır.

Tanzimat hareketlerinin etkisi sonucunda Osmanlılarda bu enstrümanlara ilgi göstermeye başlamıştır. Bu şekilde dışarıdan alınan menkul kıymetlerin el değiştirdiği bir piyasa hemen oluşmuştur. Galata Bankerleri ise bunun öncüsüdür.

Ancak bir süre sonra Galata Bankerlerinin etkinliğinin artması ve yabancıların halktan haksız kazanç elde etmeye başlamaları resmi bir borsanın kurulmasını gerekli kılmıştır.

Ancak bir süre sonra Galata Bankerlerinin etkinliğinin artması ve yabancıların halktan haksız kazanç elde etmeye başlamaları resmi bir borsanın kurulmasını gerekli kılmıştır.

Osmanlı’nın ilk borsası 1866 yılında Dersaadet Tahvilat Borsası adıyla kurulmuştur. Burada devletin bono ve tahvilleri işlem görmüştür. Aynı zamanda yerli ve yabancı tahviller ile hisse senetleri, Avrupa borsaları ile kurulan telgraf bağlantısı sonucunda işlemlere konu olmuştur.

1906 yılında ise çıkarılan bir nizamname ile borsanın adı, Esham ve Tahvilat Borsası olarak değiştirilmiştir. Bu borsa ise Cumhuriyet dönemine kadar varlığını korumuştur.

Cumhuriyet Döneminde Sermaye Piyasaları

Bu dönemde sermaye piyasaları ile ilgili ilk düzenleme, 1923 yılında çıkarılan bir kararname ile borsada işlem yapan kişi ve kurumların Türk olması kuralıdır.

1929 yılında ise 1447 sayılı Menkul Kıymetler ve Kambiyo Borsaları Kanunu çıkarılmıştır. Bununla birlikte borsada kaydı olmayan menkul değerlerin alım satımı yasaklanmıştır. Sermaye piyasası bu şekilde sınırlandırılmıştır.

Aynı zamanda bu kanun ile borsanın adı İstanbul Menkul Kıymetler ve Kambiyo Borsası olarak değiştirilmiştir. 1960’lara kadar Türkiye’de sermaye piyasaları adına önemli bir ilerleme yaşanmamıştır.

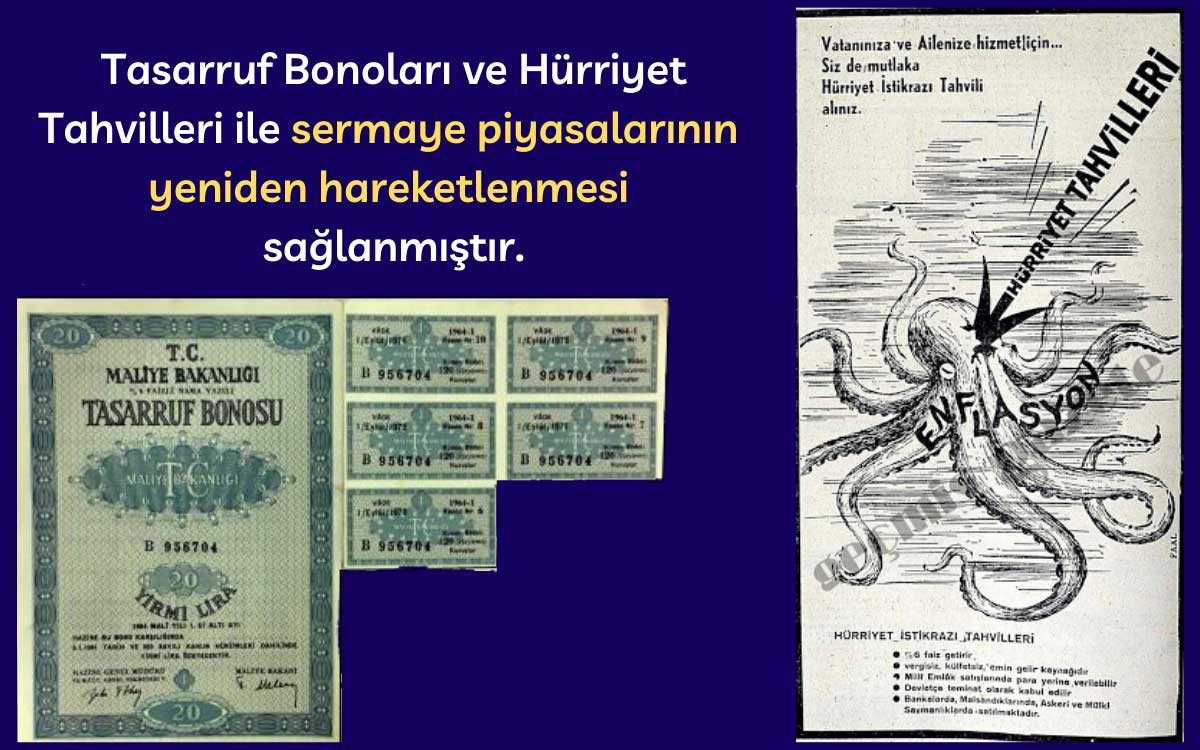

Daha sonra devlet çalışanlarının aylıklarından zorunlu kesintiler yapılmış ve karşılığında Tasarruf Bonoları ile Hürriyet Tahvilleri çıkarılmıştır.

Tasarruf bonoları tamamen zorunluyken, hürriyet bonoları kısmen zorunlu tutulmuştur. Dolayısıyla bunlara sahip olan kişiler, bir süre sonra nakde çevirme imkanı aramaya başlamıştır. Böylece simsarlar ortaya çıkmıştır.

Tasarruf bonoları tamamen zorunluyken, hürriyet bonoları kısmen zorunlu tutulmuştur. Dolayısıyla bunlara sahip olan kişiler, bir süre sonra nakde çevirme imkanı aramaya başlamıştır. Böylece simsarlar ortaya çıkmıştır.

Simsarlar, bonoları faiz oranlarına ve vadelerine göre kırarak satın almıştır. Alıcılar üzerine belli bir kâr koyarak, parasını değerlendirmek isteyenlere satmaya başlamıştır. Bu şekilde ilk defa ikinci el menkul kıymetler piyasası ortaya çıkmıştır.

1970’lerde ise holdingleşme başlamıştır. Bu şirketlerin halka açılması ile sermaye piyasaları gelişmeye başlamıştır. Ancak sermaye piyasaları ile ilgili tam bir düzenleme olmadığı için 1980’li yılların başında Bankerler Olayı ismiyle bilinen kriz yaşanmıştır.

Bu krizin ardından 1981 yılında 2499 sayılı Sermaye Piyasası Kanunu çıkarılmıştır. 1447 sayılı kanun yürürlükten kaldırılmıştır. Bunun yerine 1983 tarih ve 91 sayılı Menkul Kıymetler Borsaları Kanun Hükmünde Kararnamesi getirilmiştir.

1984 yılında ise Menkul Kıymetler Borsalarının Kuruluş ve Çalışma Esasları Hakkında Yönetmelik yayınlanmıştır. 1985 yılında da İstanbul Menkul Kıymetler Borsası (İMKB) kurulmuştur. 2013 yılına kadar İMKB ismiyle gelen borsa, 2013 yılında Borsa İstanbul adını almıştır. Türk borsacılığının gelişimi hakkında buradan bilgi alabilirsiniz.