Devlet ve şirketlere finansman sağlama araçlarından birisi de sukuktur. Yatırımcıya faizsiz sabit getiri imkanı sunan finansal sertifikalardır. Özellikleri nedeniyle İslami finansman kaynaklı bono olarak da adlandırılırlar.

Devlet ve şirketlere finansman sağlama araçlarından birisi de sukuktur. Yatırımcıya faizsiz sabit getiri imkanı sunan finansal sertifikalardır. Özellikleri nedeniyle İslami finansman kaynaklı bono olarak da adlandırılırlar.

Sukuklar, varlık kiralama şirketleri tarafından ihraç edilirler. Kira sertifikası olarak anılmasının nedenlerinden birisi de budur. Hazine tarafından 2012 yılında ihracına başlanmıştır. Hem güvenilir hem de İslami koşullara uygun yatırım yapmak isteyenler tarafından tercih edilmiştir.

Bu kapsamda sukuk hakkında detaylı bilgilere göz atalım:

Sukuk Nedir?

Türkçe karşılığı, eşit değerli sertifikalardır. Ancak kira sertifikası olarak anılırlar. En basit tanımı ise bir varlığa sahip olmayı veya ondan yararlanma hakkını gösteren finansal araç şeklinde yapılabilir.

Türkçe karşılığı, eşit değerli sertifikalardır. Ancak kira sertifikası olarak anılırlar. En basit tanımı ise bir varlığa sahip olmayı veya ondan yararlanma hakkını gösteren finansal araç şeklinde yapılabilir.

Benzer özellikteki diğer araçlardan farkı, verdiği hak ve iddianın sadece nakit akışı hakkı olmamasıdır. Aynı zamanda mülkiyet hakkı da vermektedir.

Devlet ve şirketlere finansman sağlama aracı olmaları, tahvil ile bono ile aynı olduğunu düşündürür. Ancak aralarındaki en büyük fark, sukukların faizsiz ürünler olmasıdır. Ayrıca bonolar borca dayalıyken, sukuklar varlığa dayalı ürünlerdir.

Geleneksel borçlanma araçları, faiz getirisi olan menkul kıymetlerdir. Sukuklar ise varlık sepetinde sahiplik hakkından oluşan yatırım sertifikalarıdır.

Sukuk, faizsiz bono olarak da anılır. Çünkü sabit getirisi sunarlar. Ancak faiz getirileri bulunmamaktadır.

Asya ve Körfez ülkelerinde yaygın kullanılan bir üründür. Tarihlerine bakıldığında ise Orta Çağ’da daha çok Müslümanlar tarafından kullanılmıştır. Alışveriş ve diğer ticari faaliyetlerden kaynaklanan finansal yükümlülükleri gösteren bir kağıt olarak tanımlanmıştır.

Günümüzde kullanılan sukuklar ise tarihtekinden daha farklıdır. Bugün kullanılan sukuklar, dayanak varlığın değeriyle orantılı oluşturulan sertifikalar aracılığıyla bu varlığın mülkiyetinin geniş bir yatırımcı kitlesine transfer edilmesini temsil eder.

Yatırımcılara vade sonunda alacakları getiri oranını yatırım öncesinde kesin olarak sunabilmeleri ve sabit getirileri, en büyük avantajlarındandır.

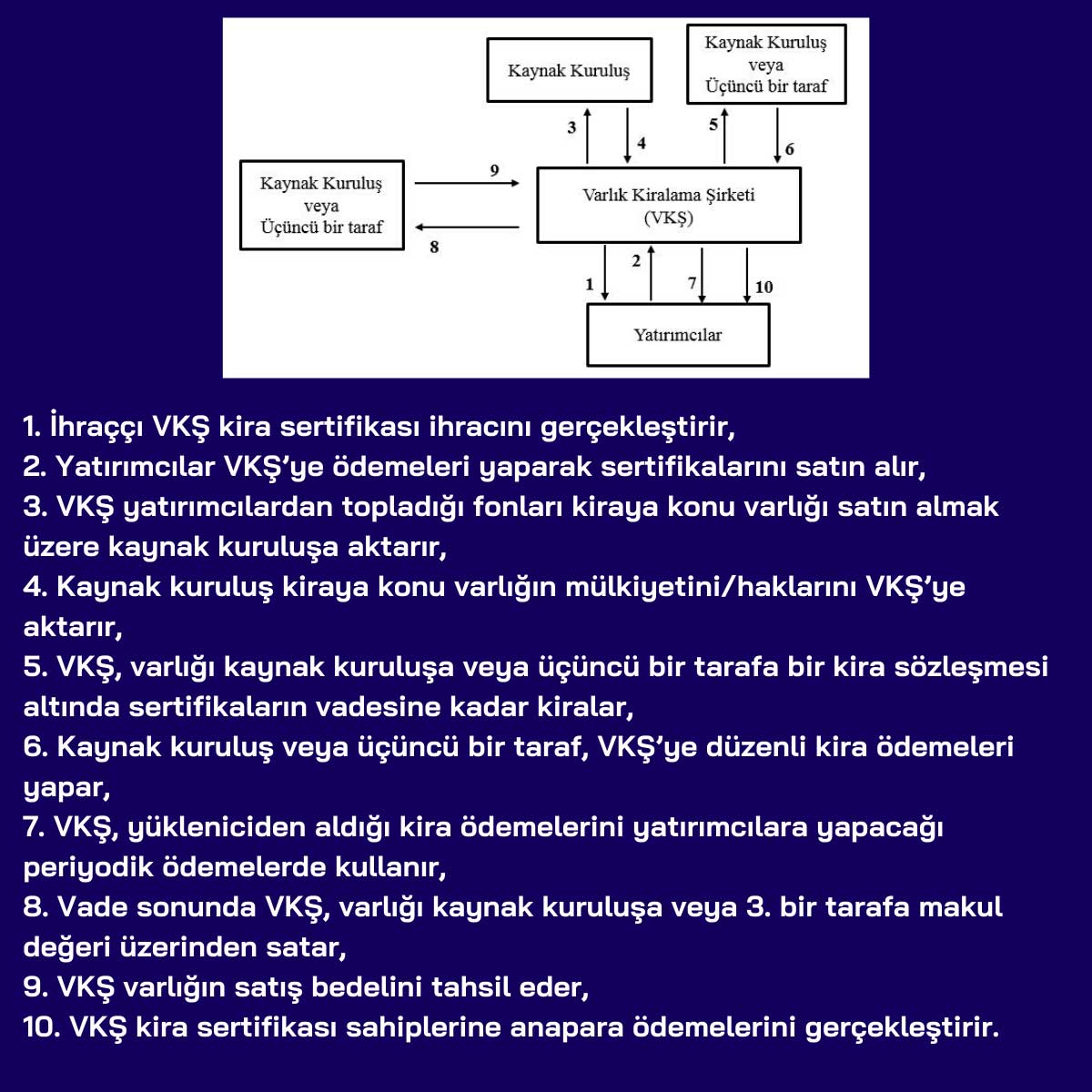

Sermaye Piyasası Kurulu’nun (SPK) izin verdiği varlık kiralama şirketleri (VKŞ) tarafından ihraç edilirler. VKŞ’ler yalnızca kira sertifikası ihraç etmek üzere kurulmuş özel nitelikte anonim şirketlerdir. Bahsi geçen varlık veya hakları VKŞ’ye devreden şirketlere de kaynak kuruluş denmektedir.

Sukuk Çeşitleri Nelerdir?

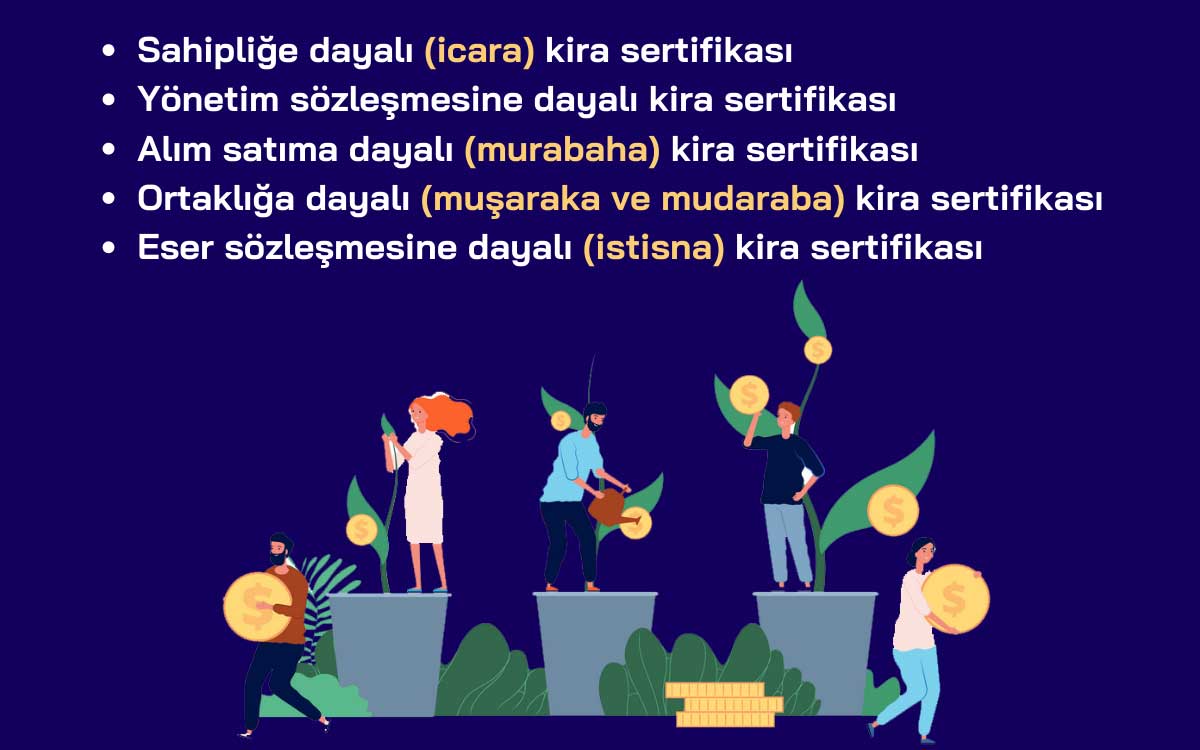

SPK’ya göre sukuklar; 5 temel çeşide sahiptir. Bunlar; sahipliğe, yönetim sözleşmesine, alım-satıma, ortaklığa ve eser sözleşmesine göre düzenlenen sukuklardır.

SPK’ya göre sukuklar; 5 temel çeşide sahiptir. Bunlar; sahipliğe, yönetim sözleşmesine, alım-satıma, ortaklığa ve eser sözleşmesine göre düzenlenen sukuklardır.

SPK ilgili kanunda belirttiği üzere başka kira sertifikası türlerinin oluşması da mümkündür.

Sahipliğe Dayalı Sukuk (İcara)

Kaynak kuruluşa veya üçüncü kişilere kiralanmak üzere ihraç edilen kira sertifikalarıdır. Ayrıca yönetilmek üzere VKŞ tarafından kaynak kuruluştan devralınacak varlık ve hakların finansmanını sağlamak için ihraç edilirler.

İhracı kapsamında uygulanması zorunlu olan bazı konular vardır. Bunlar:

- Dayanak varlığın veya hakkın sahipliğinin VKŞ’ye devrine ilişkin sözleşme düzenlenmesi,

- Devre konu olan varlık ve hakların devrinin tescile veya ilgili mevzuat uyarınca özel şekil şartlarına tabi olması durumunda devir için gerekli işlemlerin yerine getirilmesi,

- VKŞ’nin temerrüt halinde varlık veya haklar üzerinde doğrudan tasarruf yetkisine sahip olması,

- İhraç tutarı, varlığın değerleme raporunda tespit edilen gerçeğe uygun değerin yüzde 90’ını aşamaz,

- Dayanak varlığın gayrimenkul olması durumunda ve kaynak kuruluşun talep etmesi halinde geri alım hakkının tapu kütüğüne açıklamak,

- İhraçlara konu olan varlık ve haklar üzerinde kira sertifikası sahiplerinin menfaatine aykırı üçüncü kişiler lehine hiçbir ayni veya şahsi hak tesis edilmemiş olması,

- Varlık ile haklar üzerinde haciz veya tedbir bulunmaması zorunludur.

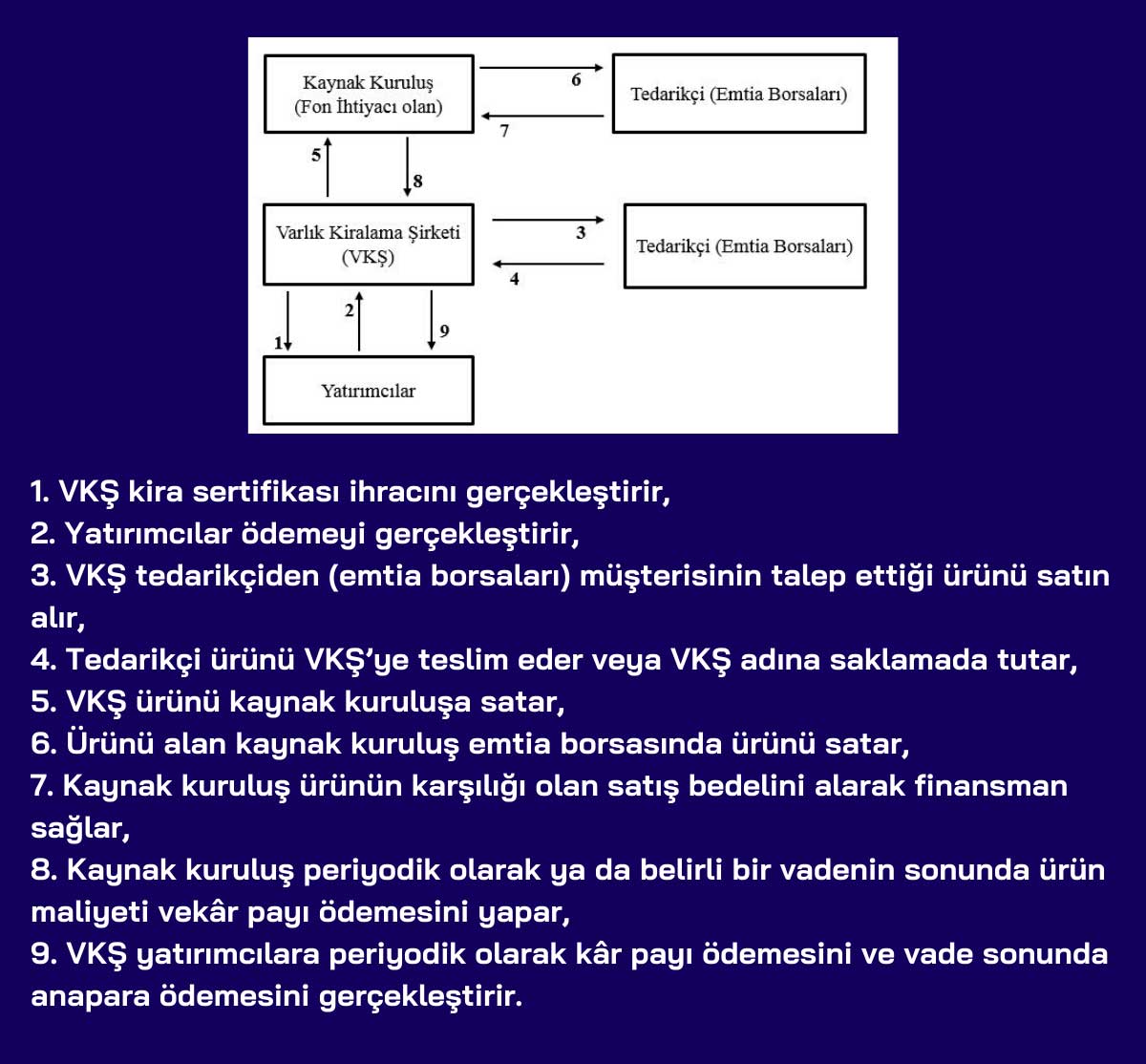

Sahipliğe dayalı sukuk ihraç süreci, SPL Sermaye Piyasası Araçları Çalışma Kitabı’ndan alınan görsel ile şu şekilde işler:

Bu tür kira sertifikaları, itibari ile uluslararası uygulamadaki icara (kiralamaya dayalı) sukuku andırırlar. Ülkemizde ihraç edilen kira sertifikalarının çoğu, icara sukuklardır.

Bu tür kira sertifikaları, itibari ile uluslararası uygulamadaki icara (kiralamaya dayalı) sukuku andırırlar. Ülkemizde ihraç edilen kira sertifikalarının çoğu, icara sukuklardır.

İcara sukuk, kolay fiyatlanabilir ve satılmasında bir sıkıntı yoktur. Bu nedenle ikinci el piyasada alınıp satılabilirler. Devlet tarafından ihraç edilen bu kira sertifikaları, katılım bankalarının katkısı ile likidite sorunu da yaşamamaktadır.

Yönetim Sözleşmesine Dayalı Sukuk

Kaynak kuruluşa ait varlık veya hakların, vade boyunca kiralanması da dahil olmak üzere VKŞ lehine yönetilmesi neticesinde elde edilen gelirin, sözleşme hükümleri çerçevesinde VKŞ’ye aktarılması amacıyla ihraç edilen türdür.

Bu tür kira sertifikalarında, kaynak kuruluş ile VKŞ arasında bir sözleşme düzenlenir. Buna göre; kaynak kuruluşa ait varlık veya hakların mülkiyeti devredilmez. Sadece VKŞ lehine yönetilmesi söz konusu olur.

Düzenleme sonucu VKŞ’nin elde edeceği gelirin veya gelirin hesaplanmasına ilişkin esasların ilgili sözleşmede düzenlenmesi zorunludur.

Varlık el değiştirmesi süreci hem uzundur hem de masraflıdır. Üstelik piyasaya göre daha pahalı ürünler oluşabilmektedir. Bu nedenle varlıkların el değiştirmesi yerine sadece yönetimin değiştirilmesi tercih edilir.

Alım Satıma Dayalı Sukuk (Murabaha)

Alacak hakkını gösteren kira sertifikalarıdır. Bir emtianın önceden anlaşılan bir kâr payı üzerinden fon ihtiyacı olan tarafa vadeli olarak satılmasıyla süreç başlar. Fon ihtiyacı olan taraf ise emtia borsasında peşin olarak üçüncü bir tarafa satar. Böylece finansman sağlar.

İşleyiş süreci şu şekildedir:

Bu işlemin finansmanı, VKŞ tarafından ihraç edilecek sertifikalar ile yapılır. Bu sertifikaların ihracında VKŞ en geç, ihraç ile elde edilen fonların hesaba aktarıldığı günü izleyen iş günü varlık veya hakları spot piyasadan almalıdır. Bu şekilde maliyetinin üzerinde bir bedelden vadeli olarak satması zorunludur.

Bu işlemin finansmanı, VKŞ tarafından ihraç edilecek sertifikalar ile yapılır. Bu sertifikaların ihracında VKŞ en geç, ihraç ile elde edilen fonların hesaba aktarıldığı günü izleyen iş günü varlık veya hakları spot piyasadan almalıdır. Bu şekilde maliyetinin üzerinde bir bedelden vadeli olarak satması zorunludur.

Eğer işlem bu sürede gerçekleştirilmezse ihraç karşılığı toplanan fonlar, yatırımcılara en geç VKŞ hesabına aktarılmalarını izleyen ikinci iş günü iade edilir.

Bu tür, uluslararası piyasalarda murabaha sukuk olarak bilinir. Bunların ikinci el piyasada işlem görmesi ise uygun değildir. Dolayısıyla BIST borçlanma araçları piyasasında veya banka-aracı kurumlarda tezgahüstü piyasada işlem görmesi katılım bankacılığına göre aykırıdır.

Bunun nedeni ise borcu bitmemiş ve henüz tam olarak sahip olunmayan varlığın satılması İslami hukuka göre uygun görülmemesidir. Ayrıca murabaha sukuklarını alan kurum veya kişilerin, vadesine kadar ellerinde tutması zorunludur.

Bu kira sertifikası türü, emeklilik fonları için geliştirilebilecek ürünlerdir. Çünkü uzun vadede yatırım ve likidite yönetimi açısından sıkıntı yaşanmayacağı için alım-satım ihtiyacı doğmamaktadır. Doğsa da tolere edilebileceği söylenmektedir.

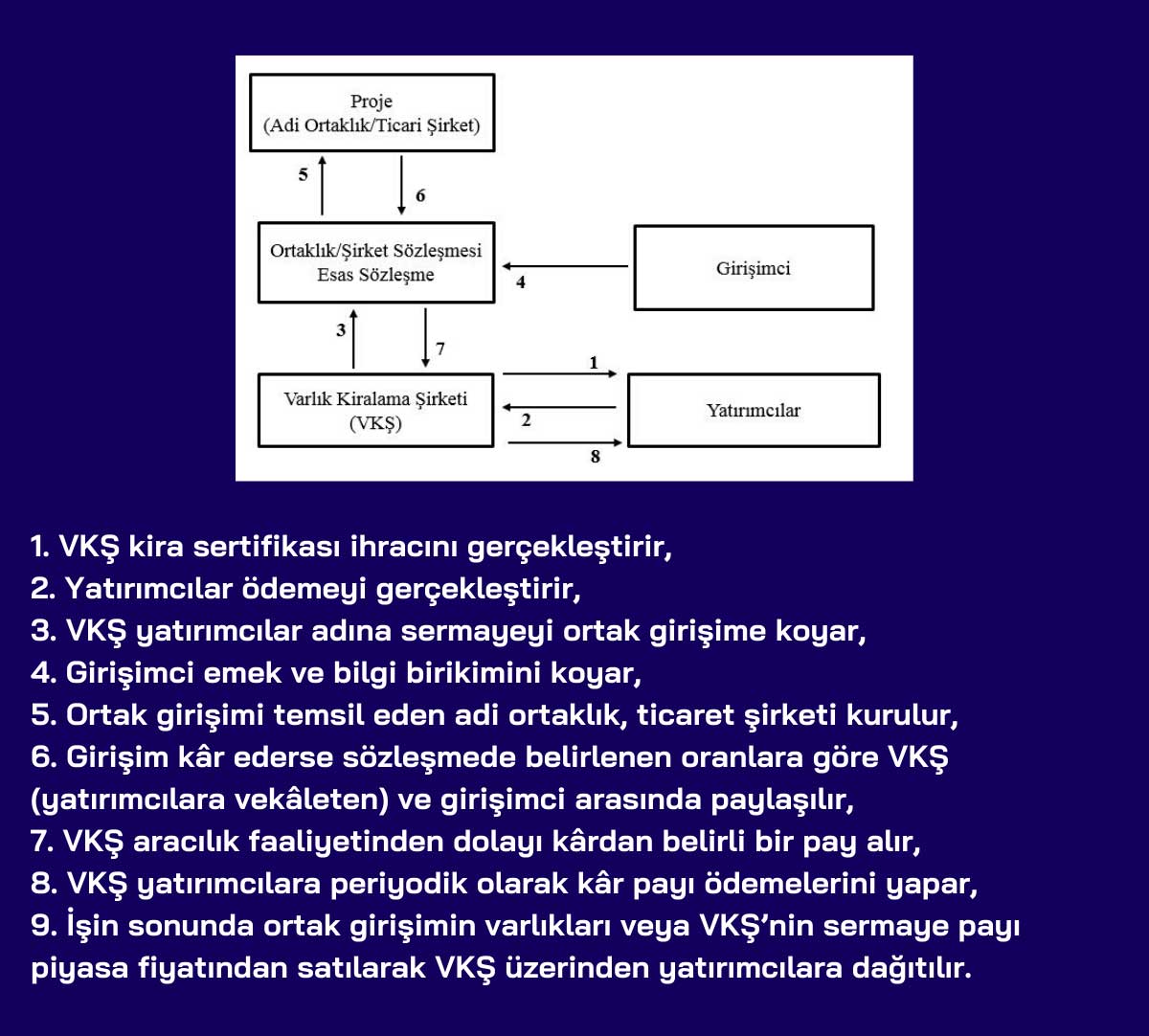

Ortaklığa Dayalı Sukuk (Muşaraka ve Mudaraba)

İki farklı yapı çerçevesinde ihraç edilebilen ürünlerdir. Birinci yapıda, bir tarafın yalnızca sermaye diğer taraf ise sadece emek, bilgi ve tecrübesini ortaya koyar. Buna emek-sermaye ortaklığı denir.

İkinci yapıda ise iki veya daha fazla tarafın, ortak bir sermaye ile yaptıkları yatırım sonucunda elde edilen faaliyet sonuçlarına ortak olacağı kâr-zarar ortaklıkları söz konusudur. Bunlar adi ortaklık olabileceği gibi ticaret şirketi olarak da yapılandırılabilir.

Katılım bankalarının asli ürünleri olan muşaraka ve mudarabaya dayalı kira sertifikalarıdır. Bu ürünlerin ihracı, SPK tarafından ortaklığa dayalı kira sertifikası çatısı altında kanunen mümkün kılınmıştır.

Buna karşın bu tür sukuklarda, bazı işlerlik sorunları vardır. Bunlar;

- Katılım bankalarında çok az kullanılan bu ürünlerin, piyasada menkul kıymet olarak satılması,

- Yatırımcı sayısının çok olması,

- Getirinin net olmaması,

- Ticaret riski taşımasıdır.

Emek-Sermaye Ortaklıklarına Dayalı Sertifikalar

Bir tarafın sermaye, diğer tarafın emeğini ortaya koyarak kurduğu ortaklıktır. Bu kişiler, bir projeyi gerçekleştirmek için bir araya gelirler.

Bir tarafın sermaye, diğer tarafın emeğini ortaya koyarak kurduğu ortaklıktır. Bu kişiler, bir projeyi gerçekleştirmek için bir araya gelirler.

Bu tip ortaklıklarda, finansmanın tamamı sermayedar tarafından karşılanır. Proje sonunda kâr, önceden belirlenen şekilde paylaşılır. Proje öncesinde ise taraflara sabit bir kazanç belirtilemez. Zarar durumunda ise bir ihlal söz konusu değilse tamamı sermayedar tarafından karşılanır.

Bu tip ortaklığa dayalı kira sertifikalar, ortak mülkiyeti ifade eder. Yatırımcısına ise projelerde hisse hakkı verir. Sukuk ihracını gerçekleştiren kurum da yatırımcılara girişimin sermayesinden hisse vermiş olur.

Sözleşmeler, yatırımcı ile vekil yönetici arasında yapılır. Buna göre kârın hangi oranda paylaşılacağı yazılır. Sözleşme bitiminde, başlangıç sermayesi ve elde edilen kâr, hisseleri oranında yatırımcıya dağıtılır.

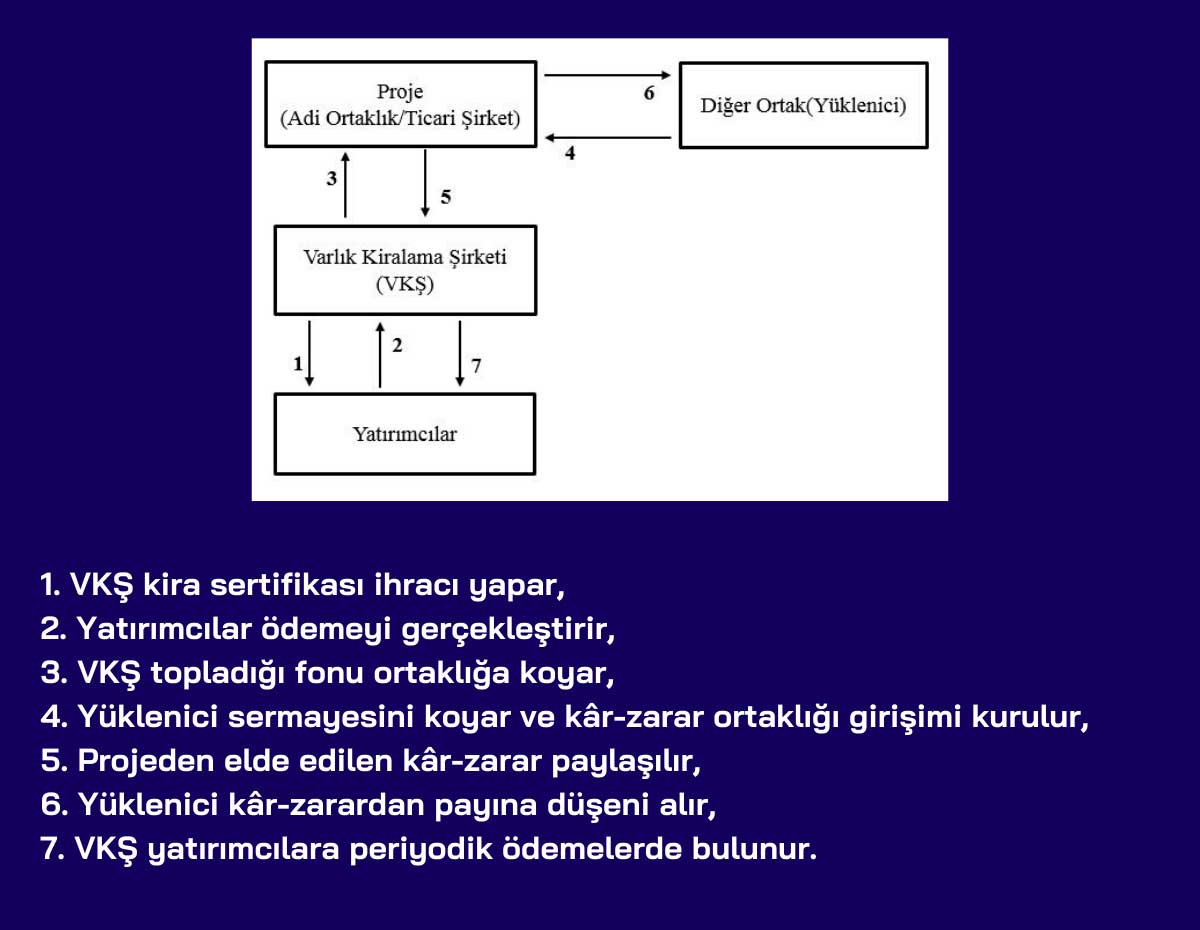

Kâr-Zarar Ortaklıklarına Dayalı Sertifikalar

İki veya daha fazla tarafın ortak bir sermaye sağlayarak yaptığı yatırım sonucu elde edilen kâr-zarar ortaklığı sözleşmeleridir. Kâr paylaşımı daha önceden belirlenen oranlarda yapılmaktadır. Ancak önceden herhangi bir getiri taahhüt edilemez.

İki veya daha fazla tarafın ortak bir sermaye sağlayarak yaptığı yatırım sonucu elde edilen kâr-zarar ortaklığı sözleşmeleridir. Kâr paylaşımı daha önceden belirlenen oranlarda yapılmaktadır. Ancak önceden herhangi bir getiri taahhüt edilemez.

Bu tip kira sertifikaları, ortaklık sözleşmesine dayalı işin finansmanını geliştirmek için kullanılır. Aynı zamanda yeni bir projenin tesis edilmesi için de bu sertifikalara başvurulur.

Bu şekilde, sertifika sahipleri hisseleri oranında projeye ortak olurlar. Kârın hangi oranlarda paylaşılacağı sözleşmede belirtilir. Taraflar zarar da sermaye payları oranında katılmış olurlar.

Eğer girişimin yöneticiliğini yapan bir yüklenici varsa ekstra ücret ödenir. İşin sonunda da ortak girişim tasfiye edilerek, varlıkları piyasa fiyatından satılır. Satışın gerçekleşmesiyle birlikte herkese payı oranında dağıtımı yapılır.

Eser Sözleşmesine Dayalı Sukuk (İstisna)

Varlık Kiralama Şirketi’nin iş sahibi unvanıyla bir eser sözleşmesine taraf olur. Bu kapsamda eserin meydana getirilmesini sağlamak için ihraç edilen kira sertifikalarıdır.

Bir eserin meydana getirilmesi için VKŞ, iş sahibi unvanıyla eser sözleşmesine taraf olur. Bu şekilde ihraç edilen sukuklara, eser sözleşmesine dayalı denir. Büyük altyapı projeleri gibi bir eserin oluşturulması için gerekli finansmanı sağlamak için ihraç edilirler.

Uluslararası ihraçlarda istisna sukuk olarak tanımlanır. Arapçadaki sanayi kelimesi ile aynı kökten gelen istisna kelimesi; inşa etmek, üretmek gibi anlamlara gelir.

Bu sukuk türündeki işlemler, kaynak kuruluş veya fon kullanıcısının bir projeyi gerçekleştirmek amacıyla fon temin etmek için VKŞ’ye başvurmasıyla başlar. VKŞ ise ihracı gerçekleştirir.

VKŞ ile fon kullanıcısı belli bir tarihte teslim şartında bulunan satış veya kiralama sözleşmesi yaparlar. VKŞ projeyi teslim edip, topladığı fonlar ile ödemeyi gerçekleştirir. Sukuk için belirlenen vade bitimi tarihi itibarıyla satış bedelinin tamamı, VKŞ tarafından tahsil edilir. Sertifika sahiplerine ödeme yapılır.

Bu sertifikanın ihraç tutarı, değerleme raporunda tespit edilen gerçeğe uygun değerin yüzde 90’ını aşamaz. Eğer eser bedeli VKŞ tarafından peşin ödenirse eserin belirtilen sürede tamamlanması adına yüklenici, VKŞ lehine menkul ve gayrimenkul gibi teminatlar vermek zorundadır.

Sukukun Faydaları Nelerdir?

İslami bir enstrüman olan sukukların bazı faydaları bulunmaktadır. Bunlar;

İslami bir enstrüman olan sukukların bazı faydaları bulunmaktadır. Bunlar;

- Orta ve uzun vadeli sabit veya değişken getiri sağlayan ürünlerdir.

- Faizsiz getiri sağlayan sermaye piyasası ürünleridir.

- Likit bir enstrümandır.

- İkincil piyasada işlem görebilirler.

- Kolay ve etkin ödemesinin yapılması, yatırım süresince düzenli gelir akışı sağlar.

- Uluslararası derecelendirme kuruluşları tarafından değerleme ve derecelendirmeleri yapılır. Bu durum yatırımcılar için sukukun risk/getiri analizini yapma konusunda rehber olur.

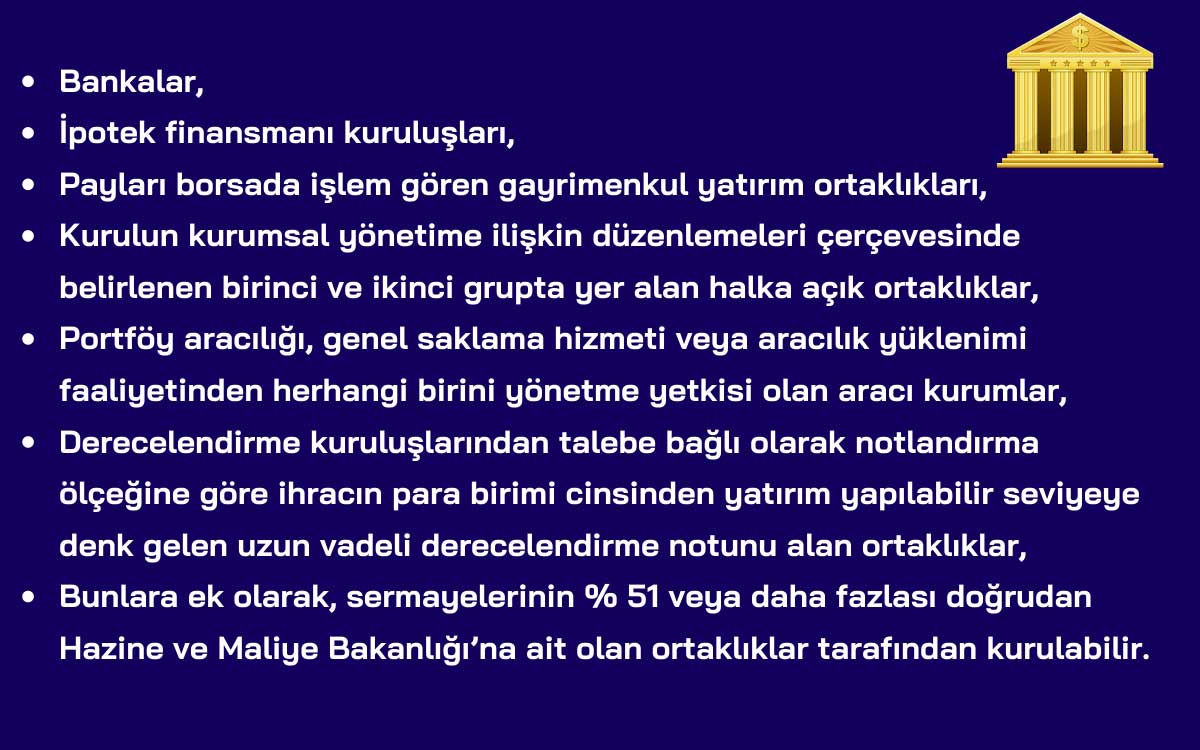

Varlık Kiralama Şirketi Nedir?

Sadece kira sertifikası ihraç etmek amacıyla kurulmuş şirketlerdir. Varlık kiralama şirketleri, anonim şirket hüviyetindeki tüzel kişiliklerdir.

Ana kuruluşa birebir bağlı bir organ ve çalışanı yoktur. Sadece yönetim kurulundan oluşurlar. Şirket bünyesinde, ihraç edilen kira sertifikaları tek tek kayıt altına alınır ve izlenir.

VKŞ kurabilecek kuruluşlar ise şunlardır:

SPK tarafından yayınlanan Kira Sertifikaları Tebliği aracılığıyla VKŞ’lerle ilgili zorunluluklara ve kurallara göz atabilirsiniz.

SPK tarafından yayınlanan Kira Sertifikaları Tebliği aracılığıyla VKŞ’lerle ilgili zorunluluklara ve kurallara göz atabilirsiniz.

VKŞ’ler, SPK tarafından uygun görüş verilen esas sözleşmesinde belirtilen faaliyetler dışında herhangi bir ticari faaliyette bulunamaz. Ayrıca sahip olduğu haklar ve varlıklar, esas sözleşmesinde izin verilenler dışında üçüncü kişiler lehine hiçbir ayni hakkı kapsamamaktadır.

VKŞ’lerin sahip olduğu varlık ve haklar; kira sertifikasına sahip olan kişilerin menfaatlerine aykırı şekillerde kiralanması ve devredilmesi de söz konusu değildir.

Son olarak esas sözleşmesi onaylanan VKŞ’ler, bu tarihten itibaren 2 yıl içinde SPK’ya ihraç başvurusunda bulunmazsa bu sürenin sonunu takiben 1 ay içinde ihraç başvurusu yapması zorunludur. Aynı şekilde faaliyet konusunu değiştirdiklerini belirterek tasfiye işlemlerine başlamalıdır.

Sukuk Yatırımı Nasıl Yapılır?

Sukuklar, satıldıkları zaman kaynağa dönüştürülebilecek bir varlığa dayalı olarak ihraç edilirler. Bu nedenle güvenli ürünlerdir. Faizsiz olmaları nedeniyle de özellikle katılım bankacılığı müşterilerinin alternatif yatırım araçlarıdır.

Sukuklar, satıldıkları zaman kaynağa dönüştürülebilecek bir varlığa dayalı olarak ihraç edilirler. Bu nedenle güvenli ürünlerdir. Faizsiz olmaları nedeniyle de özellikle katılım bankacılığı müşterilerinin alternatif yatırım araçlarıdır.

Sukuk satın alındığı zaman yatırımcı, şirketin veya devletin sukuk sertifikasının taahhüt ettiği oranlar çerçevesinde bir varlığa sahip olur. Aynı zamanda ondan yararlanma hakkını de elde eder.

Bu ürünün ihracı devletlerin yanı sıra; gayrimenkul, finans, enerji ve havayolu şirketleri tarafından gerçekleştirilir. Bahsi geçen şirketler, yatırımcılarına 6 ayda 1 kez kupon ödemesini taahhüt eder. Aynı zamanda vade sonunda almış olduğu sertifikayı 100 dolar nominal değerle geri almayı da kabul eder.

Sukuk fiyatı ve kupon oranı, baz döviz faiz oranı ile risk kat sayısıdır. İhracı yapılırken, faiz oranına ülke ve şirket riski gibi katsayıları ekler. Bu şekilde kupon oranıyla sertifikanın ihraç nominal değerini bulur.

Sertifikayı alan yatırımcı ise vade sonuna kadar bekleme imkanına sahiptir. Ancak istediği zaman anlık nominal değer üzerinden satış işlemi de yapabilir. Böyle bir sınırlama getirilmemiştir.

Sukuk fiyatları ise ülke ile şirketin karşı karşıya olduğu risklere göre artabilir veya azalabilir. Yani zayıf bir ekonomik görünümdeki sukuk fiyatı, toparlanma ve iyileşme sonucu yükselecektir. Ayrıca dolar faiz oranının artması, mevcut sukuk getiri oranlarının ve nominal fiyatın düşmesine neden olacaktır.

Dünyadaki en hacimli sukuk piyasası, Malezya’dadır. Bu ülkeyi, diğer Müslüman ülkeler takip etmektedir. Popülerliğinin artmasıyla birlikte Londra gibi finansal merkezler de sukuk ihraç etmeye başlamışlardır.