Döviz kurlarında meydana gelen hızlı artışlar ile en çok duyduğumuz kelimelerden birisi politika faizidir. Türkiye Cumhuriyet Merkez Bankası, piyasaya müdahale için bu aracı sıklıkla kullanır. Temelinde ise fiyat istikrarının sağlanması yatar.

Döviz kurlarında meydana gelen hızlı artışlar ile en çok duyduğumuz kelimelerden birisi politika faizidir. Türkiye Cumhuriyet Merkez Bankası, piyasaya müdahale için bu aracı sıklıkla kullanır. Temelinde ise fiyat istikrarının sağlanması yatar.

Politika faizi, eskiden bir hafta vadeli repo ihale faizi olarak biliniyordu. Ayrıca ülkemizde en çok takip edilen faiz oranıdır. En basit haliyle dolar kurunun aşırı yükselerek 7,12 liraya kadar yükseldiği dönemde bir silah olarak kullanılmıştır.

Şimdi politika faizi ne demek, düşürülmesi ve artırılmasıyla neler olur inceleyelim:

Politika Faizi Nedir?

Politika faizi, TCMB tarafından belirlenen bir hafta vadeli repo faizidir. Merkez bankası ile bankalar arasında gerçekleşen fon oluşturma işlemlerinin temelidir. Bir başka açıdan; piyasaların merkez bankasından bir haftalık borç alma maliyetidir.

Politika faizi, TCMB tarafından belirlenen bir hafta vadeli repo faizidir. Merkez bankası ile bankalar arasında gerçekleşen fon oluşturma işlemlerinin temelidir. Bir başka açıdan; piyasaların merkez bankasından bir haftalık borç alma maliyetidir.

Bu tanımda geçen repo kelimesi de size yabancı gelebilir. Repo; bankalar tarafından belli bir faiz oranı ile belli bir dönem sonunda geri satın alma taahhüdüyle menkul kıymetlerin satılması işlemidir.

TCMB, politika faizi ile bankaların repo taleplerini karşılar. Bankalar ellerindeki tahvil ve bono gibi menkul kıymetleri teminat göstererek, TCMB’den para alırlar. Bu parayı ise repo ederler.

Bankalar böylece kendilerine fon oluştururlar. TCMB ise bankaların talebine bir haftalık repo faizi uygular. Politika faizi, en basit şekliyle bu işe yarayan bir araçtır.

Politika Faizinin Önemi Nedir?

Merkez bankalarının 5 temel görevi ve sorumluluğu bulunur. Bunlar;

Merkez bankalarının 5 temel görevi ve sorumluluğu bulunur. Bunlar;

- Fiyat istikrarını sağlamak,

- Finansal istikrarı sağlamak,

- Döviz kuru rejimini belirleyip şekillendirmek,

- Banknot basma ve ihraç imtiyazı,

- Ödeme sistemleri kurmaktır.

Merkez bankasının temel amacı ise fiyat istikrarını sağlamaktır. Yani ülkemizde uygulanan para politikası, fiyat istikrarını sağlama hedefine sahiptir.

Merkez bankası bunun için bazı hamleler yapar. Bunların başında da politika faizini artırmak veya azaltmak gelir.

Politika faizi, ekonomiyi ve bankaların uygulamış olduğu faizi etkiler. Bir başka deyişle; bankaların müşterilerine uyguladığı kredi ve mevduat faiz oranını belirler. Bu nedenle önemlidir ve herkesçe takip edilir.

Merkez bankaları resmi faiz oranlarını kullanarak, para arzını kontrol eder. Aynı zamanda kısa vadeli faiz oranları üzerinde de kontrol yeteneğine sahiptir.

TCMB, bankaların ihtiyacı olan likiditeyi sağlamak adına, verdiği kısa vadeli borçların faiz oranını da kendisi belirler. Ayrıca likiditeyi çekmek için borçlanır. Bunun da faiz oranını kendisi belirlemektedir.

Merkez bankaları bu oranları belirleyerek, ekonomik faaliyet ve fiyatlar genel seviyesini etkilemeyi amaçlar. Politika faizi de bu kapsamda ilk başvurulan araçtır.

Politika Faizi Nasıl Belirlenir?

TCMB, politika faizini belirlemek için Para Politikası Kurulu (PPK) ile toplantı düzenler. Aylık periyotta yapılan bu toplantılar, her yılın başında açıklanır. Ancak gereklilik olması durumunda olağanüstü toplanma imkanı da vardır.

TCMB, politika faizini belirlemek için Para Politikası Kurulu (PPK) ile toplantı düzenler. Aylık periyotta yapılan bu toplantılar, her yılın başında açıklanır. Ancak gereklilik olması durumunda olağanüstü toplanma imkanı da vardır.

Politika faizine ilişkin kararlar, PPK tarafından alınır. Bu karar alınırken; orta vadeli bir bakış açısı kullanılır. Böylece gelecek dönem enflasyon görünümüne odaklanılır.

PPK tarafından dışsal şokların enflasyon üzerindeki etkilerine anında tepki verilmez. Çünkü orta vadeli hedeflere vurgu yapar ve etkilerin zamana yayılması bir ilke olarak benimsenir.

PPK faiz kararını alırken;

- Toplam arz-talep dengesi,

- Maliye politikası göstergeleri,

- Parasal göstergeler ve kredi büyüklükleri,

- Ücret ve istihdam,

- Birim maliyet ve verimlilik gelişmeleri,

- Kamu ve özel sektör fiyatlama davranışları,

- Enflasyon beklentileri,

- Döviz kurları ve bunları etkileyebilecek gelişmeler,

- Olası dışsal şokların analizi,

- Merkez bankası bünyesindeki ekonomik tahmin sisteminden elde edilen projeksiyonları içeren geniş bir bilgi kümesinden yararlanır.

Politika Faizi Artarsa Ne Olur?

TCMB politika faizini artırırsa; borç alacak bankalar, daha yüksek faiz ödeyecek demektir. Bunun sonucunda kredi ve mevduat faizleri yükselecektir.

TCMB politika faizini artırırsa; borç alacak bankalar, daha yüksek faiz ödeyecek demektir. Bunun sonucunda kredi ve mevduat faizleri yükselecektir.

Yüksek faiz sonucunda bankalar, merkez bankasından daha az fon satın alacaktır. Bu nedenle kredi toplam miktarı azalacaktır. Dolayısıyla ekonomik durgunluğa neden olabilecektir.

Ek olarak; politika faizinin yükselmesiyle birlikte döviz kurlarında düşüş görülecektir.

Politika Faizi Düşerse Ne Olur?

Politika faizinin düşmesiyle birlikte bankalar, TCMB’den daha düşük faizle borç alacaktır. Yani daha fazla para talebinde bulunabilecektir.

Politika faizinin düşmesiyle birlikte bankalar, TCMB’den daha düşük faizle borç alacaktır. Yani daha fazla para talebinde bulunabilecektir.

Bankaların para talebini artırması, kredi toplam tutarını yükseltir. Buna bağlı olarak ekonomik canlanma meydana gelir.

Bankalar düşük faizli fon aldığı için maliyetleri de düşecektir. Bu, kredi mevduat faizlerine yansıyarak, düşüşüne neden olacaktır. Döviz kuru ise yükselecektir.

Politika Faizinin Değiştirilmesi Ekonomiyi Nasıl Etkiler?

Merkez bankasınca uygulanan para politikasının, toplam arz üzerindeki doğrudan etkisi nispeten sınırlıdır. Ekonomi üzerindeki asıl etkisi ise toplam talep ile ortaya çıkar.

Merkez bankasınca uygulanan para politikasının, toplam arz üzerindeki doğrudan etkisi nispeten sınırlıdır. Ekonomi üzerindeki asıl etkisi ise toplam talep ile ortaya çıkar.

Aynı zamanda para politikaları, uzun vadede fiyatlar genel seviyesinin temel belirleyicisidir. Buna ek olarak talep ve çıktı açığının kısa dönemli dalgalanmaları üzerinde de etkiler yaratır.

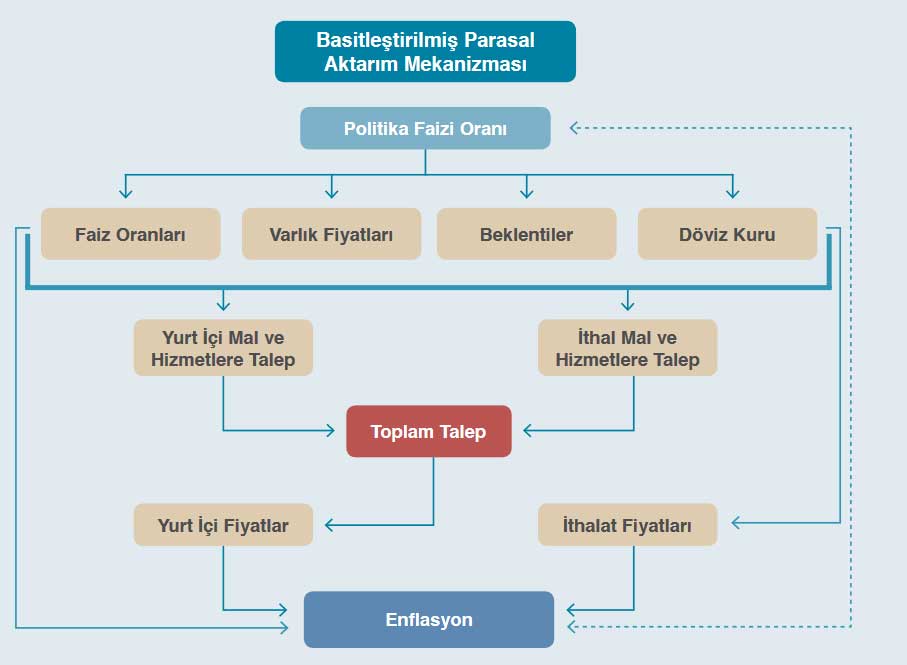

Merkez bankalarının uyguladığı para politikasının ekonomiye etkileri, parasal aktarım mekanizması ile açıklanır. Bu mekanizma;

- Para politikalarının ekonomiye nasıl bir süreç ve yoğunlukla etki ettiğini,

- Parasal değişkenlerin toplam talebi, çıktı açığını ve enflasyonu hangi kanallarla ve ne ölçüde etkilediğini açıklar.

Parasal aktarım mekanizmasına göre; merkez bankalarının değiştirdiği faiz oranları enflasyon üzerindeki etkisini 4 kanaldan gösterir.

Şimdi bu 4 kanal hakkındaki detaylara ve etkilerine göz atalım:

Faiz Kanalı

TCMB, borç paranın son birim maliyetini değiştirir. Bu şekilde tüketicilerin nakit alımlarını ve tüketim kararlarını etkiler. Üreticilerin ise yatırım ve harcama kararları üzerinde etkiler yaratır. Merkez bankasının bu hamlesi, ekonomideki toplam talebi değiştirir.

Faiz kanalı, kısa vadeli faiz oranındaki bir değişiklikle işlemeye başlar. Devamında ise finansal piyasalardaki arz-talep mekanizmaları ile orta ve uzun dönem faiz oranlarına yansıdığı görülür.

Varlık Fiyatları Kanalı

Piyasa faiz oranları; banka kredisi miktarının değişmesine neden olur. Ayrıca hisse senedi, döviz gibi varlıkların fiyatında dalgalanma yaratır.

Eğer genişletici bir para politikasıysa; bankaların rezervleri ve mevduatları artacaktır. Buna bağlı olarak verecekleri kredi miktarı yükselecektir.

Kredi miktarının artması ise şirketlerin yatırım harcamalarını artıracaktır. Bu şekilde toplam talep üzerinde genişletici etki yaratacaktır.

Eğer daraltıcı bir para politikasıysa; tahvil getirileri azalacaktır. Buna bağlı olarak hisse senetlerine olan talep artacaktır. Böylece hisse fiyatları yükselecektir.

Hisseleri yükselen şirketin piyasa değeri, şirket maliyetine oranla yükseleceği için yatırım ve üretimi de artacaktır.

Döviz Kuru Kanalı

Parasal genişleme döneminde ekonomide yurt içi reel faiz oranları düşecektir. Bu nedenle portföy yatırımcıları için ülkede yatırım yapmak cazibesini kaybedecektir. Sonuçta ülkeden sermaye çıkışı görülecektir.

Sermaye çıkışıyla birlikte ulusal para biriminin değeri düşecektir. Döviz kurlarının yükselmesi sonucunda, ithal mal fiyatları ulusal para cinsinden artacaktır. Bu durum ise enflasyonun doğrudan yükselmesine neden olabilecektir.

Aynı zamanda ithal mal fiyatlarının yükselmesi, toplam arzın azalmasına neden olur. Devamında da fiyatlar seviyesinde artış yaşanır.

Beklentiler Kanalı

İktisadi birimlerin gelecek dönemlere ilişkin ekonomik şartlarda yaşanmasını bekledikleri değişimlerle çalışan bir kanaldır. Faiz kararları, beklentileri etkileyecektir. Beklentiler ise gelecek kararları üzerinde etkiler yaratacaktır.

Bir ekonomide, faiz oranlarında yapılan değişikliğe uyum için belli bir süre geçmesi gerekir. Parasal aktarım mekanizmasının işleyişi ise ülkelere göre farklılık gösterir.