Bir şirketin hissesini almadan önce istemsizce kârlılığına bakarız. Eğer kâr eden bir şirketse hissesinin alınabileceğini düşünürüz. Oysaki hisse seçimi konusunda çok daha önemli bilgiler veren oranlar vardır.

Bir şirketin hissesini almadan önce istemsizce kârlılığına bakarız. Eğer kâr eden bir şirketse hissesinin alınabileceğini düşünürüz. Oysaki hisse seçimi konusunda çok daha önemli bilgiler veren oranlar vardır.

Fiyatın nakit akışına oranı, hisse seçiminde bilinmesi gereken bilgilerdendir. Kârlılıktan çok daha önemlidir. Çünkü kâr etmesine karşın kapanan şirketlerin nakit akışı sorunu yaşadığı görülmektedir. Dolayısıyla hisseleri değerlendirirken bu orana göz atmak faydalıdır.

Şimdi fiyat nakit akışı oranı hakkında bilinmesi gerekenlere göz atalım:

Fiyat Nakit Akışı Oranı Nedir?

Hisse senedi fiyatının değerini, hisse başına işletme nakit akışına göre ölçen bir değerleme göstergesi veya çarpanıdır.

Hisse senedi fiyatının değerini, hisse başına işletme nakit akışına göre ölçen bir değerleme göstergesi veya çarpanıdır.

Burada nakit akışının ne demek olduğunu da bilmek gerekir. Nakit akışı, belirli bir zaman diliminde işletmeye giren ve çıkan nakittir.

İşletmeye giren nakit pozitif akış, çıkan ise negatif akış olarak tanımlanır. Kâr ise giderlerin gelirlerden çıkarılmasıdır. Ayrıca şirketin genel durumunun resmidir.

Genellikle kâr ile nakit akışının birbirine eşit olduğu düşünülür. Ancak bu yanlış bir düşüncedir. Şirket kâra geçse bile nakit akışıyla ilgili sorunları olabilir.

Şirketlerin yayımladığı nakit akışı tablosu (veya nakit akımı tablosu) şirketin kapattığı dönemi bir önceki döneme göre neden daha az veya fazla nakitle kapattığını gösterir.

Bir şirketin kârı artıyorken, nakit akışı düşüyor olabilir. Bu nedenle kârlılık yerine nakit akışı daha güvenilir bir finansal veri olarak değerlendirilir.

Hisseleri analiz eden yatırımcılar, genellikle fiyat/kazanç oranı üzerinden hareket ederler. Bu oran, yatırımcılara hisse değerini, diğerlerinin değeriyle karşılaştırma imkanı verir.

F/K oranının popülerliğine rağmen, fiyat/nakit akışı oranı yatırımcıya daha fazla bilgi verir. Ayrıca düşük değerli hisse senedi fiyatlarının belirlenmesine de yardımcı olur.

Fiyat/nakit akışı oranı, amortisman gibi nakit dışı giderleri net gelire ekleyen işletme nakit akışını kullanır. Pozitif nakit akışı olan ancak büyük nakit dışı masraflar nedeniyle kârlı olmayan hisse senetlerin değerlemek için özellikle faydalı bir orandır.

Muhasebe raporları, nakit dışı kalemlere yaratıcı ayarlamalarla doludur. Bunlar, bir şirketin temelindeki kârlılığın net görülememesine neden olur. Nakit akış tablosunun yararı da burada ortaya çıkar.

Nakit olmayan tüm kalemler için düzeltme yapan bu tablo, bir işletme tarafından oluşturulan temel nakdin bir görüntüsünü sunar. Dolayısıyla fiyat/nakit akışı oranı, değerlemenin gerçek olup olmadığını göstermek için işletmenin nakit akışını piyasa değeriyle karşılaştırır.

Bir şirketin potansiyelinin görmezden gelinmemesi için de bu oran faydalıdır. Oran; tarihsel, sektörel ve piyasa bakış açısına göre analiz edilmelidir.

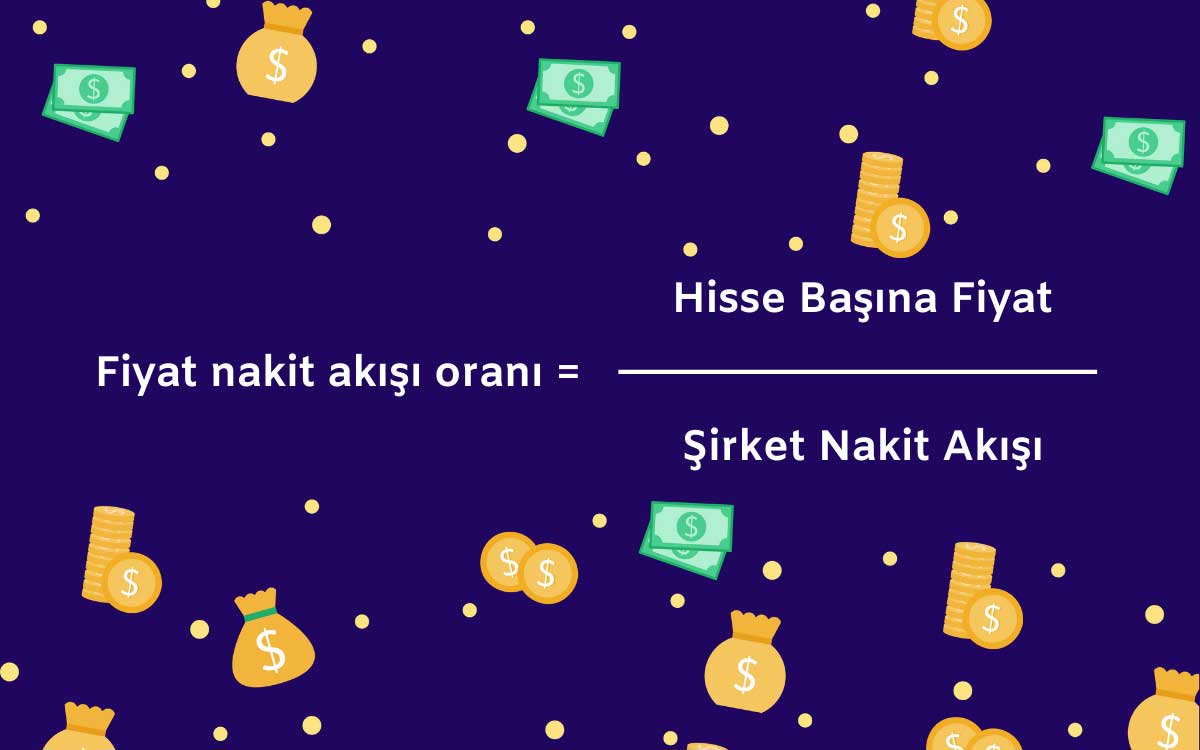

Fiyat Nakit Akışı Oranı Nasıl Hesaplanır?

Bu finansal oranı hesaplamak için tek yapmanız gereken; cari hisse fiyatını, nakit akış tablosundaki toplam nakit akışına bölmektir.

Bu finansal oranı hesaplamak için tek yapmanız gereken; cari hisse fiyatını, nakit akış tablosundaki toplam nakit akışına bölmektir.

Bazı yatırımcılar operasyonlardan gelen toplam nakit akışı yerine serbest nakit akışı kullanarak oranı değiştirmeyi tercih ederler. Serbest nakit akışı; amortisman, işletme sermayesindeki değişiklikler ve sermaye harcamaları gibi giderleri ayarlar.

Hesaplama yapılırken, volatilite etkisini ve rastgele piyasa hareketlerini önleyerek daha istikrarlı bir hisse değeri elde etmek için 30 veya 60 günlük ortalama bir fiyat da kullanılabilir.

İşletme nakit akışının hesaplanışı ise şirketin ürettiği son 12 aylık nakit akışlarının mevcut hisse adedine bölünmesi şeklindedir.

Hisse başına hesaplamaya ek olarak, bir şirketin toplam piyasa değerini toplam nakit akışına bölerek tüm şirket bazında da yapılabilir.

Fiyatın nakit akışına oranı, F/K oranı ile ölçüldüğü üzere hisse fiyatına göre kaydettiği kazançtan ziyade bir şirketin hisse fiyatına göre ne kadar nakit ürettiğini ölçer.

Amortisman ve diğer nakit dışı kalemlerden etkilenen nakit akışlarının kazançlar kadar kolay manipüle edilememesi nedeniyle fiyatın nakit akışına oranının F/K oranından daha iyi bir yatırım değerleme göstergesi olduğu söylenir.

Bazı şirketler, pozitif nakit akışlarına sahip olmasına rağmen büyük nakit dışı harcamalar nedeniyle kârsız görünmektedir.

Fiyatın Nakit Akışına Oranı Nasıl Yorumlanır?

Fiyatla ilgili nakit akışı analizi, belirli muhasebe farklılıklarına bakılmaksızın aynı sektördeki farklı şirketleri karşılaştırmaya da yardımcı olur.

Fiyatla ilgili nakit akışı analizi, belirli muhasebe farklılıklarına bakılmaksızın aynı sektördeki farklı şirketleri karşılaştırmaya da yardımcı olur.

Aynı sektördeki iki şirketten birinin daha büyük bir F/NA oranı olması, sezgisel olarak büyük orana sahip olanın daha pahalı olacağı anlamına gelebilir.

Yine de genel bir iş açısından bakılması gerekir. Yani oranı büyük olan şirketin nakit akışlarının çok zayıf olması ve hisse fiyatının aynı ölçüde düzelmemiş olması mümkündür.

Aynı zamanda yatırımcılar, bir şirkete itibarı nedeniyle daha fazla ödeme yapmayı kabul edebilirler. Bu nedenle şirkette güçlü bir geri dönüş beklentisi de söz konusudur.

F/NA değerlemesinin yatırımcıların algısına ve risk iştahına göre değişebileceği unutulmamalıdır. Bu nedenle analistler her zaman çarpanı piyasa beklentisiyle karşılaştırırlar.

Anlaşılacağı üzere bir oranın itici güçleri de keşfedilmelidir. Yatırımcı duygularından risk iştahına ve yönetime kadar birçok detay göz önünde bulundurulmalıdır.

Yönetimin uzun vadeli değer kaybı pahasına kısa bir dönem için nakit akışlarını artırmak adına herhangi bir yaratıcı iş uygulaması yapıp yapmadığını belirlemek, ayrıntılı finansal analizleri gerektirmektedir.

Fiyat Nakit Akışı Oranı Kullanırken Dikkat Edilmesi Gerekenler

İşletme nakit akışı ve serbest nakit akışı, en yaygın kullanılan çarpanlardır. Bununla birlikte her bir şirketin bu sayıları nasıl raporladığını ve benzer bir analiz gerçekleştirdiğini anlamak gerekir.

İşletme nakit akışı ve serbest nakit akışı, en yaygın kullanılan çarpanlardır. Bununla birlikte her bir şirketin bu sayıları nasıl raporladığını ve benzer bir analiz gerçekleştirdiğini anlamak gerekir.

Aynı zamanda yönetimin kısa vadeli nakit pozisyonunu artırmak için herhangi bir fahiş ayarlama yapmadığından emin olmaları da önemlidir.

F/NA oranı, pozitif nakit akışına sahipse ancak büyük nakit dışı kalemler nedeniyle negatif nakit kazançları olabilecek şirketlere değer vermek için güçlü bir araçtır.

Bunlara ek olarak bir şirketin pozitif nakit akışı yaratmaması durumunda bu oran yararsız hale gelecektir. Bu nedenle F/NA oranı, F/K ve temettü getirisi gibi değerleme oranlarına paralel olarak analiz edilmelidir.

Gelecekteki beklentilere göre bir şirketin mutlak değerini sağlayan indirimli nakit akışı gibi mutlak değerleme ölçütleriyle de kullanılabilir.

Sonuç olarak F/NA oranı, bir şirketin nakit kârlılığını piyasa değeriyle karşılaştırmak için yararlı bir araçtır. Ancak sınırlamaları ve eğilimleri göz önünde bulundurarak kullanılması önemlidir.

Nakit Akışı ve Kazanç Arasındaki Farklar

Fiyatın nakit akışına oranının neden önemli olduğunu anlamak için birkaç noktaya daha değinmek gerekiyor. Bu noktada nakit akışı ile kazanç arasındaki farkları bilmek bize bilgi vermektedir.

Fiyatın nakit akışına oranının neden önemli olduğunu anlamak için birkaç noktaya daha değinmek gerekiyor. Bu noktada nakit akışı ile kazanç arasındaki farkları bilmek bize bilgi vermektedir.

Kâr ve zarar tablosu (gelir) her zaman nakit akış tablosuyla örtüşmez. Bir şirketin büyük kârlar bildirmesi ve likidite sorunları nedeniyle faturalarını ödeyememesi teorik olarak mümkündür.

Şirketin gelir tablosunun, gerçekte olduğundan daha az nakdi olduğu izlenimini vermesi de söz konusu olabilir. Burada bir örnekle durumu açıklayabiliriz.

Bir pastane açmak istediğinizi ve bunun için 100.000 lira kredi kullandınız. Ekipmanlara 80.000 lira harcadınız ve işletme sermayesi için 20.000 lira nakit bıraktınız.

Ekipmanın 10 yıl dayanmasını bekliyorsunuz. Bu 10 yılın sonunda ekipmanın hiçbir değeri kalmaz.

Bilanço ise mülkiyet, tesis ve ekipman maliyetlerinde 80.000 lirayı gösterir. Ayrıca nakit olarak 20.000 lirayı listeler. Bilançoda başka bir şey görünmeyecektir.

Yıl sonunda hiç satış gerçekleştiremediyseniz gelir tablosunda 0 lira gelir ve 8000 lira (10 yılda 80.000 lira) amortisman gideri görülür. Yani şirket 10 yılda 80.000 lira değer kaybeder. Bilanço vergi öncesi 8000 liralık bir işletme zararı hesaplar.

Böylece ilk yılın sonunda bilanço 20.000 lira nakit, 80.000 liralık mülk, tesis, ekipman maliyeti ve -8000 lira dağıtılmamış kazanç gösterir.

Önümüzdeki 10 yıl boyunca ekipmanın amortisman değerini hesaba katmak için bilançodaki -8000 lira işaretlemeye devam edilir.

Ancak bu durum tüm gerçekliği göstermez. Çünkü her yıl nakit olarak 8000 lira harcamıyorsunuz. İlk yıl tüm o parayı harcadınız. Bununla birlikte gelir tablosunun kazançları kullanılarak bir F/K oranı hesaplanır. Bu nedenle amortisman giderlerini de içerir.

Gerçekte bu şirket gelir durumlarından 8000 lira daha fazla nakde sahip olacaktı. Bir nakit akış tablosu bu tutarsızlığı yansıtır. Dolayısıyla gelir tablosuna göre daha güvenilirdir. Yine de bu, diğer oranların dikkate alınmaya değer olmadığı anlamına gelmemektedir.

Kaynaklar:

bir örnek vererek açıklaya bilirmisiniz?